从央行公布的金融统计数据来看,近期居民信贷相关指标表现向好。10月末个人住房贷款余额为37.7万亿元,当月增加3481亿元,较9月多增1013亿元。

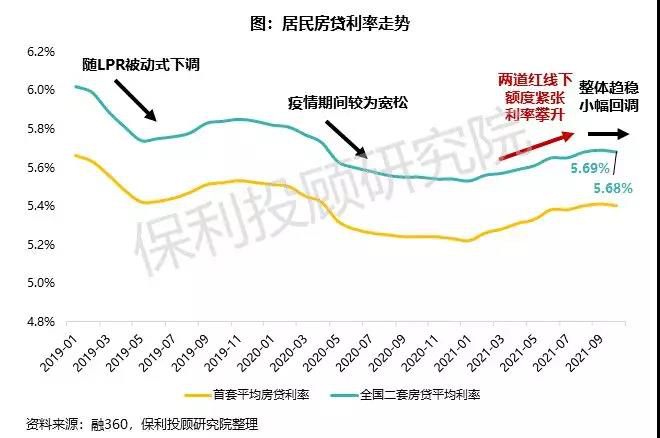

同时,据保利投顾研究院监测,“贵价房贷”的现象已有所缓解。今年以来,在“两道红线”的影响下,房贷额度紧张、利率不断攀升,全国层面,首套房贷平均利率从1月的5.22%升至9月的5.41%;10月出现小幅回调,降至5.40%。

银保监会在三季度重点工作会中表示,在贷款首付比例和利率方面支持首套房购房者。据保利投顾研究院监测,截至目前,各地对居民端信贷的执行已有所修正,具体体现在增加额度加快放款、降低资质要求、定向下调首付比例、放宽二手房贷款等。

与之前相比,房贷放款速度已有明显加快。广州、上海各大银行放款周期从4-6个月降至最快1-2个月,建行出现1个月就能放款的单子;青岛部分银行额度放开,放款周期回归正常的0.5-1个月;惠州部分银行针对合作项目加快放款,放款周期降至1-3个月。

客户资质要求降低,如广州部分银行放宽首付来源的审查,查到父母层面即可;首付比例定向下调,如佛山,外地客限购区域首付比例从4成降至3成;大连针对首套和优质客户,首付回调至2成水平;放宽二手房贷款,如佛山部分银行放宽接纳30年内楼龄的二手房贷申请。

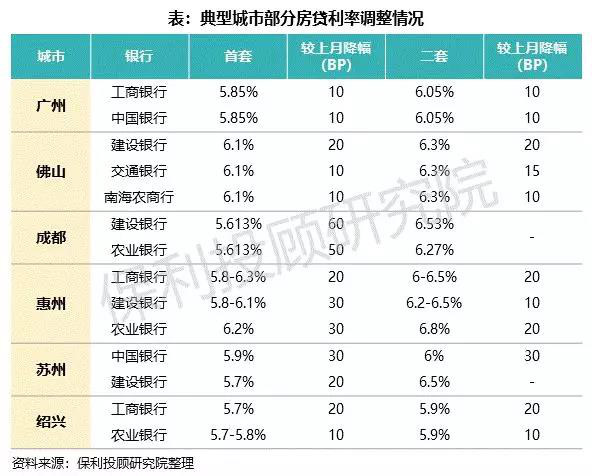

此外,前期利率上涨“过猛”的城市,也出现下调。广州、佛山、成都、惠州等年内首套房贷利率累计涨幅达80-120BP,目前已有部分银行下调,其中广佛等下调10-20BP,惠州工行、建行、农行下调20-30BP,而成都建行、农行等下调50-60BP。

下调后,广州部分银行首套房贷利率5.85%,二套6.05%;佛山首套6.1%,二套6.3%;惠州首套也依然处于5.8-6.3%高位,二套6-6.8%。

南都记者 王艳玲